最大のテーマは”インフレ”ですね。

米国もヨーロッパも、そして日本でさえもインフレが起こってます。

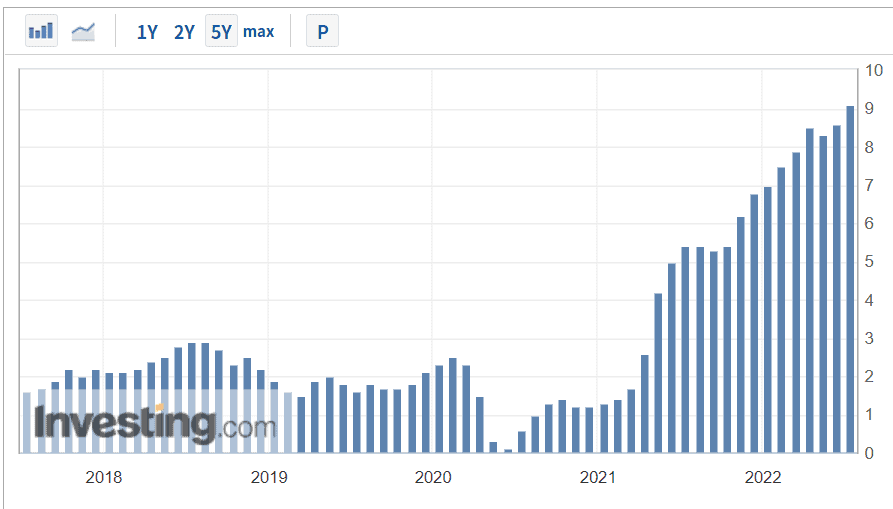

ちなみに米国のCPIの推移はこんな感じ↓

9%とか()

歴史的な高インフレですね。

インフレの要因は色々あります。

・ロシアのウクライナ侵攻に伴う原油価格・穀物価格の高騰

・コロナ禍からの急回復での供給網の混乱

・中国ロックダウンによる供給制約

etc.

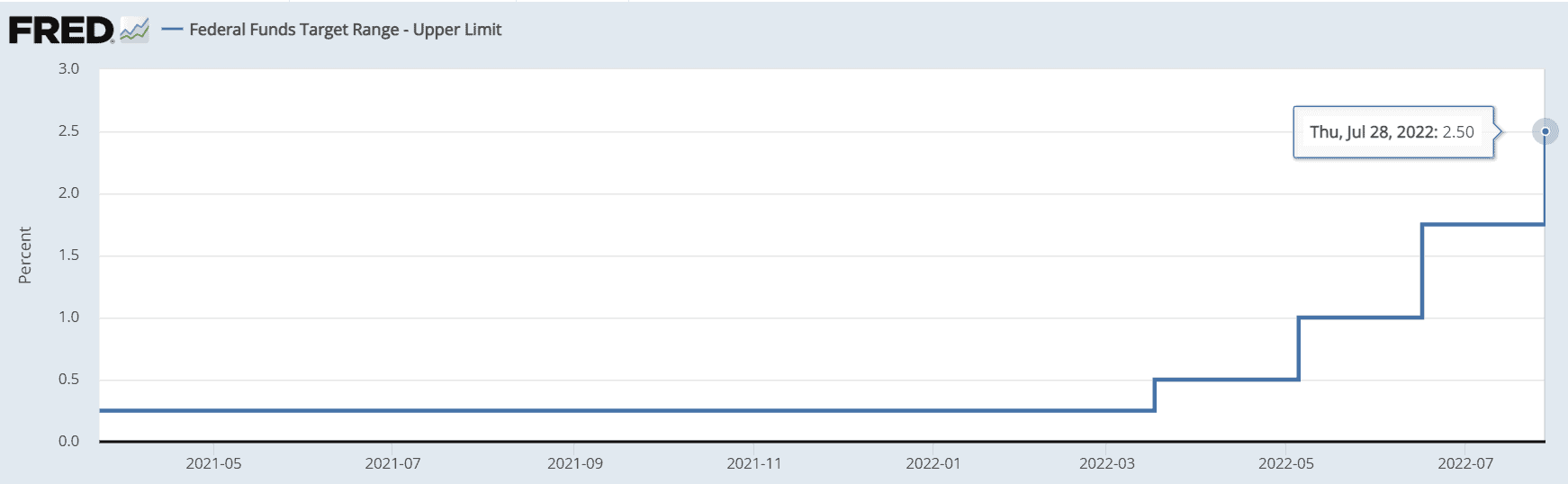

これに対し、FRBはインフレ退治のために急激な利上げを行ってます。

歴史的なインフレに対し、異例の利上げで対抗しています。

今の市場の注目は「FRB vs インフレ」ですよね。

ところで、

なんでインフレってそんなに悪者にされてるんでしたっけ?

今の米国って日本と違って賃金も上がってるわけですよ。

物価が9%上がってても、賃金も9%上がってれば問題ないのでは?

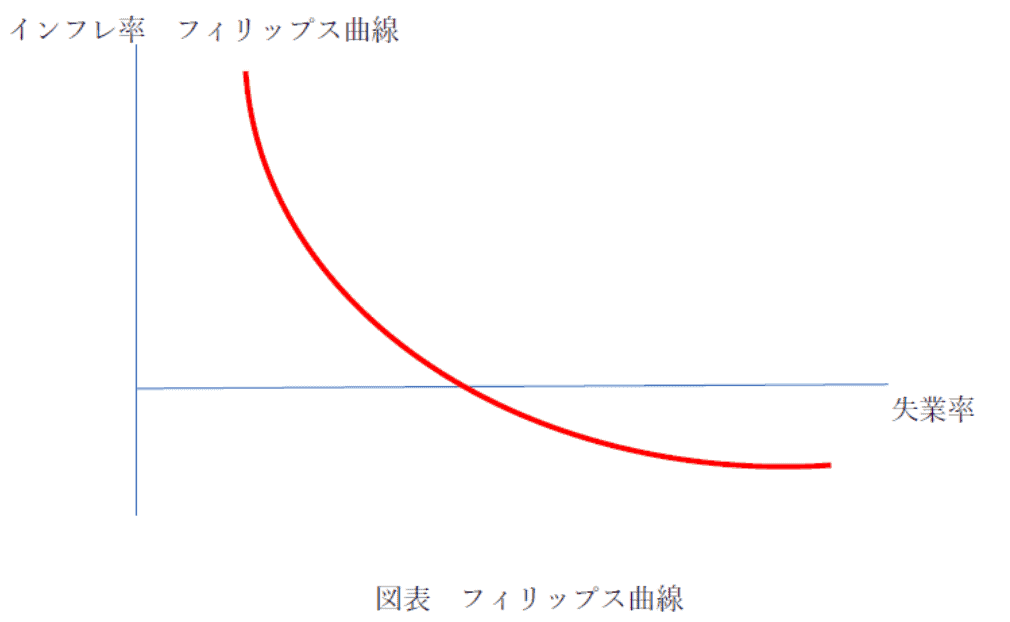

その上、経済学の世界ではインフレ率が高いほど失業率が下がるという理論があります。

それがフィリップス曲線です。

賃金というのは物価の主要な構成要素の一つですから、インフレしているということは賃金が上がっているわけです。

賃金が上がっているということは労働需要が強い証拠です。

つまり、その分失業率も下がるでしょ、という理論ですね。簡単にいうと。

フィリップス曲線の通り、インフレ率が高ければ失業率も下がるのだから、そこまでインフレを悪者にする必要はないのでは?とも思いますよね。

確かに、賃金上昇を上回る物価上昇は問題ありです。

でも、今のFRBは”インフレ2%”を目標に掲げており、賃金上昇との関連性によらずそれ以上のインフレはよろしくないとしていますよね。

なぜなんでしょう?

今回はこんな疑問に答えていきます。

インフレを退治しなければいけない本当の理由。

簡単にいうとそれは、インフレには以下のような”コスト”が存在するためです。

経済的なコスト

一つ目は経済的なコストです。

景気が悪化すると大きな経済的コストが発生します。

例えば、急激に景気が悪化すると、急激に失業者が増え、犯罪が増えたりして社会が不安定化します。ここではこのような状況を経済的コストと呼びましょう。

このようなことがあるので中央銀行や政府としてはできるだけ景気を安定させたいんです。

翻って高インフレというのは、急激な需要の増加に対して供給が追い付いていない状況です。

企業は需要に対応するために急いで設備投資をして供給を増やします。

工場をたくさん作って、人もいっぱい雇うわけです。

しかし、えてして急激な需要増というのは何かのきっかけで冷めやすいです。

需要が急に冷めたらどうなるでしょうか?

残るのは過剰な生産設備と過剰な従業員です。

企業は無用な生産設備分を減損処理し業績は悪化し、従業員も解雇せざるを得ません。

これが景気サイクルの基本的な考え方ですね。

これはインフレが高ければ高いほどその副作用である経済的コストが大きいことを意味します。

予期されないインフレの社会的コスト

あらかじめ予期されていなかったインフレには社会的なコストが生じます。

それは、お金の貸し手と借り手の間で生じるコストです。

これは、貸出金利が固定されるケースが多いことから生じます。

例えば、予期せずインフレが進んだ場合、借り手にとっては実質的な返済額が減少しますが、逆に貸し手にとっては低い金利で貸してしまって損を被ることになります。

逆もしかりで予期せずデフレが進んだ場合は、借り手が損をして、貸し手が得をすることになります。

このようなことがあるので物価変動が予測できないと、貸し手も借り手も融資を渋るようになります。

すると、資金の流れが悪くなり、経済活動に悪影響を及ぼしてしまうのです。

予期されたインフレの社会的コスト

予期されたインフレでも様々な社会的コストが生じます。

それが以下のようなものです。

インフレ税

インフレは税法上の税ではありません。

但し、手元に現金を持っている間にインフレが進むと、手許現金は実質目減りすることになります。これをインフレ税と言います。

よって、高インフレ下では人々はなるべく現金を持たないようにします。

その分何度もATMで現金を下ろさなければいけなくなったり、こまめにプリペイドカードに入金しなければならず、非常に不便です。

こういった不便さも経済活動には少なからず悪影響を与えます。

計算コスト

インフレはお金の”価値基準”としての機能を低下させます。

たとえばインフレ率がゼロの世界では、去年488円だったラーメンが517円になったら「値上がりしたな」ということがわかります。

しかしインフレ率が7%の世界では、去年488円だったラーメンが517円になったら、一般的な物価に対して相対的に上がったのか下がったのか判断つきません。

電卓を取り出さなければ実質的に値上げされたのかどうかもわからないとなると非常に不便です。

これも消費者の利便性が低下し、経済活動を阻害する社会的コストとなります。

メニューコスト

インフレが激しいほど、企業は頻繁に価格改定を行います。

1回の価格改定に伴って発生する固定費用を「メニューコスト」と言います。

これは価格改定のためにレストランなどのメニューを書き換えなければいけないのでコストがかかるという例えから来ています。

実際には、価格改定に伴う情報収集や社内会議などの費用、新しい価格を顧客に伝えるための費用などがより重要です。

このようにインフレに伴う価格改定にはコストがかかるのです。

相対価格の歪み

例えば、毎月1%ずつインフレする世界を想像してみましょう。

年率では12%のインフレです。

このような時、企業は頻繁に値上げをするとそれこそメニューコストが膨大になるので、まとめて値上げを行います。

例えば同じようなラーメンを売っているA店とB店があるとします。

A店は毎年1月1日に、B店は毎年7月1日に12%分の値上げを行うことにしています。

消費者からしたら1月~6月にラーメンを食べようと思ったらB店の方が安いのでB店に行くようになります。

一方、7月~12月の間にラーメンを食べようと思ったらA店の方が安いのでA店に行くようになります。

本来は同じようなラーメンには同じような価格がついていないと経済活動が正常に機能しません。

このようなケースはインフレが企業間の正常な価格競争を阻害してしまっており経済活動に悪影響を与えてしまっています。

まとめ

このようにインフレには様々なコストがかかります。

よって、このようなコストを生じさせないためにはインフレ率0%が理想です。

但し、冒頭説明の通り失業率の低位安定、金融政策余地の確保等、総合的に考えて現在はインフレ率2%というのが最も経済にとって好ましい水準とされています。

インフレ率2%というのは米FRBだけでなく、欧州や日本の中央銀行でも採用されていて、現在の世界標準なんだよね。

- インフレ退治の理由は、インフレには様々なコストがかかるから。

- 経済的コスト:高インフレ下では企業の過剰投資、過剰採用がされやすく、その副作用が大きい。

- 貸し手と借り手:予期せぬインフレは借り手にとっては得で、貸し手にとっては損。

- インフレ税:高インフレ下では人々が手許現金保有を減らすために経済全体の利便性が低下する。

- 計算コスト:高インフレ下では、消費者にとって実質的な値上げの判断がつきにくい。

- メニューコスト:価格改定に伴うコストがかさむ。

- 相対価格の歪み:値上げタイミングによって同業企業間の価格競争に不都合が生じる。